住宅ローンのステップには、

- 住宅ローンの種類を決める

- 金利システムを決める

- 返済方法を決める

- リスク対策・団信を決める

の4つが必要です。

今回はその内の「金利システム」について紹介してまいります。

金利の違いによって生じる返済額の差

「金利」と聞くと耳を塞ぎたくなる方もいるかと思いますが、実際の返済額を大きく左右しますし、その額は数百万円にのぼることもあります。

例えば、以下のA銀行とB銀行で金利の差によって生じた額を確認してみましょう。

| 金利の違いによって生じる返済額の差 | |||||

| ローンの種類 | 借入額 | 返済期間 | 金利 | 毎月返済額 | 総返済額 |

| A銀行 | 3800万円 | 30年 | 1.05% | 12万3097円 | 4431万円 |

| B銀行 | 3800万円 | 30年 | 2.12% | 14万2745円 | 5138万円 |

表からもわかるように、何も知らずに銀行や担当者のいいなりで住宅ローンを組むと、返済総額は実に700万円以上も差が出る場合もあります。

しっかりと理解し、家族のライフプランにあったタイプを選びましょう。

住宅ローンの金利タイプは3種類

まずは、

- メガバンク・地方銀行・信用金庫

- ネット銀行

- フラット35

- 財形住宅融資

など、借入先を決めます。

その中で、特に銀行での住宅ローンを決めた方は3種類の金利タイプから選ぶことができます。

- 固定金利

- 変動金利

- 固定期間選択型

の3種類です。

参考までにフラット35は、その名の通り金利がフラット(固定)タイプの住宅ローンです。

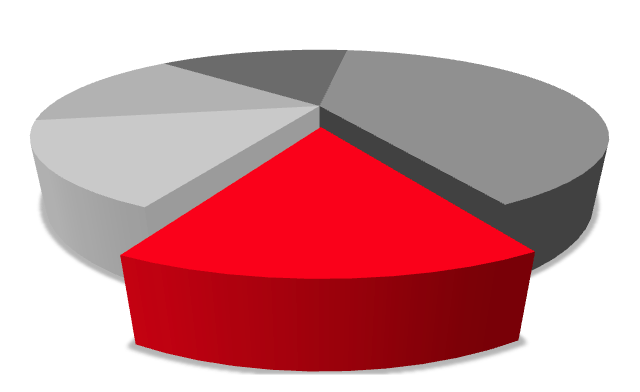

【割合】金利タイプ|みんなが選んでいるのは?

そんな金利タイプですが、みんなは何を選んでいるのでしょうか。割合を見てみましょう。

- 49.9%|変動金利型

- 43.9%|固定期間選択型

- 5.9%|全期間固定金利型

- 0.3%|その他

49.9%と変動金利型を選ぶ方が約半数を占める結果になりました。なるほど、みんなが選んでいるなら変動金利型で行こうかと即決するのは注意です。

実は変動金利型を選択する人の割合は、2017年度の66%からどんどん減っていっているのです。

1995年来、低金利が続いてはいますが、さすがに低金利も底値か、将来金利が上がる可能性を懸念し、固定型を選択する方も多くなってきているようです。

それでは、具体的にこの3つの金利タイプの特徴やメリット・デメリットについて確認していきましょう。

【固定金利】住宅ローン金利タイプ比較

固定金利は、ローン開始から終了まで一定の金利が適用されるタイプです。上図のように、市場金利がいくら上昇・下降しようとも、開始時の金利で固定されます。借りた時の金利がずっと固定なので、借りるタイミングが大事です。代表はフラット35です。

固定金利のメリット

固定金利のメリットは、何と言っても市場がどうなろうとも金利がかわらない、すなわち毎月の返済額が変わらないことです。

よって、人生設計、生活設計が立てやすくなり、安心を得ることもできます。

固定金利のデメリット

固定金利のデメリットは、金利が「変動金利」「固定期間選択型」に比べて高いことが挙げられます。

返済額が固定で安心できる反面、毎月の返済額は高いため、計画や収入を安定させないと住宅ローンの返済に圧迫されてしまいます。

また、市場金利がさらに低くなった場合にも恩恵を得ることはできません。

固定金利がおすすめな人

金利はやや高めですが、借入れ時の返済額がずっと続くのでリスクも最小限です。

- 貯蓄が少ない人

- 年収負担率が高い人(25%前後)

- 金利の上昇下降に左右されたくない人

- 安心・安定を好む人

こういった方々におすすめです。

【変動金利】住宅ローン金利タイプ比較

変動金利は、4月と10月の年に2回、半年ごとに見直され、市場の動向に合わせて金利が変動するタイプです。経済状況などにより金利が上がったり下がったりします。

変動金利のメリット

変動金利のメリットは、同時期の金利が「固定金利型」「固定期間選択型」に比べて低いことです。

特に「楽天銀行」や「ソニー銀行」などのネット銀行では0.5%や、それを下回るような低金利商品もあり、金利1.1%前後のフラット35などと比較してもその差は歴然です。

変動金利のデメリット

変動金利のデメリットは、半年ごとに金利が見直されるため人生設計が立てにくいことが挙げられます。今はまさに超低金利時代ですが、このままの金利で市場が進むとは限りません。

金利が上昇した場合には毎月の返済額が上がるというデメリットがあります。

1995年から続く低金利がどこまで続くかは読めませんので、今の金利よりも1%2%程度上がっても返済できるくらいの蓄えは欲しいところです。

変動金利がおすすめな人

変動金利は、借入れ時にはどのタイプよりも低金利で借入れできますが、その後の市場変動に対応出来ることが前提条件です。

よって、

- 貯蓄があり、金利変動にも堪えられる

- 金利上昇へ迅速な対応が出来る

- 年収負担率の低い人(10%台)

こんな方におすすめということになります。

【固定期間選択型】住宅ローン金利タイプ比較

固定期間選択型は、「固定金利」と「変動金利」のメリット・デメリットを合わせ持ったようなタイプで、変動金利をベースに初めの一定期間は固定金利。固定期間後は「変動型」か「固定型」を選択することができます。固定金利期間は1年3年5年10年20年などから選びます。

固定期間選択型のメリット

固定期間選択型は、金利が全期間固定額に比べて低く設定されているので、低金利時代の恩恵を受けて住宅ローンを開始しつつ、かつ一定期間は変動しないので半年ごとの金利見直しの心配もなくなります。

変動型よりは低金利の恩恵は少ないですが、低めの金利と一定期間の安心を両立できるメリットがあります。

例えば、子供が成人するまでは固定で、以降は変動型に切り替えるという選択肢もあり、子供の年齢が中学生以上など成人・独り立ちまでの目安が決まっている方にもオススメです。

また、扱う金融会社が多いので競争が激化しており、比較的金利が低く設定されていることや、低金利キャンペーンなどが行われることもあります。

固定期間選択型のデメリット

固定期間選択型のデメリットは、固定期間終了後に金利が上昇しているリスクがあるということです。

変動型のように半年毎にはらはら不安になることはありませんが、3年5年10年など指定した固定期間終了時には変動型と同じリスクがあります。

市場変動のリスクが結局あるのに、金利は変動型より高めというデメリットがあります。

固定期間選択型がおすすめな人

メリット・デメリットの項で挙げたことの繰り返しになりますが、

- 安心・安定と低金利を両方得たい人

- 多少の金利変動のリスクに耐えられる人

- 年収負担率25%付近でも、子供が中学生以上の人

こんな方におすすめです。

まとめ|住宅ローンの金利タイプ比較

ということで、ここまで住宅ローンの金利タイプ毎に、特徴やメリット・デメリットについて比較してまいりましたが、いかがだったでしょうか?

低金利が続いている時代ですし、どこまで経済が再起するのかの判断が難しいです。

安定か、低金利か、金額の大きな住宅ローンですので、しっかり理解し、担当者と相談し話し合い決定しましょう。

それでは。

コメント