住宅ローン減税・住宅ローン控除とは?

HOMEくん、今日は「住宅ローン控除」という制度について話そう。

住宅ローン控除って何ですか?

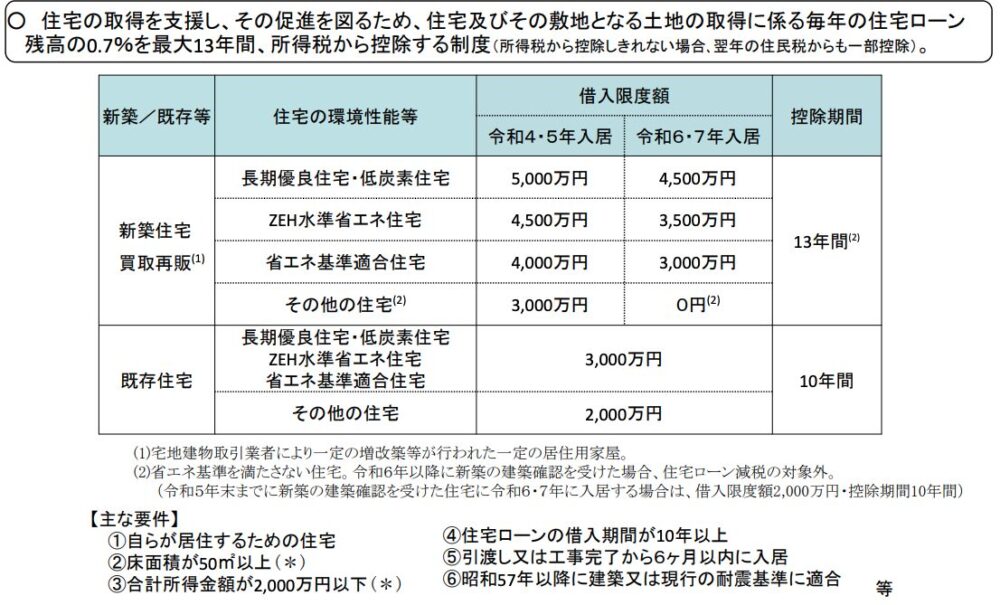

住宅ローン控除は、住宅ローンを利用して家を購入した人が、一定の条件を満たすと、所得税からお金が戻ってくる制度だよ。具体的には、年末の住宅ローン残高の0.7%が最長で13年間、税金から控除されるんだ。

どんな条件があるんですか?

まず、年収が3,000万円以下であること、購入する家の床面積が50平方メートル以上で居住部分が半分以上であること、住宅ローンの返済期間が10年以上であることなどが条件になるよ。自分が住む家でなければいけないし、住宅を購入した翌年の1月1日にその家に住んでいる必要があるんだ。

どれくらい税金が戻ってくるんですか?

例えば、年末の住宅ローン残高が2,000万円だとすると、0.7%を控除できるから、140,000円が税金から戻ってくる計算になるよ。これが最長で13年間続くから、かなりの額になるね。

申告はどうやってするんですか?

住宅ローン控除を受けるためには、確定申告をして申請する必要があるんだ。必要な書類は、住民票のコピー、借入金の年末残高証明書、登記事項証明書、売買契約書のコピー、源泉徴収票などが必要になるよ。

連帯債務(ペアローン)の場合はどうなるんですか?

良い質問だね。連帯債務の場合は、ローンを組む夫婦それぞれが借り入れの割合に応じて控除を受けることができるんだ。例えば、夫が2000万円、妻が1000万円の割合でローンを組んだ場合、それぞれの年末残高に基づいて控除額が計算されるよ。

この住宅ローン控除を上手く利用すれば、マイホームを購入する際の経済的負担を少しでも軽減できるかも。

それにしても「家づくりの用語」って難しい。

まあ、専門用語が多いですからね〜。

こういうの、初心者にも分かりやすく教えてくれるサービスないんですか?

あ〜、それなら「LIFULL HOME’S 住まいの窓口![]() 」ですね。

」ですね。

え?あるの?

無料で、オンラインも対応なのでどんどん活用しちゃって下さい。

先生、それ早く言ってよ〜。

住宅ローン控除は、住宅ローンを利用して住宅を購入した際に、一定の条件を満たすことで所得税から控除を受けられる制度です。この制度を利用することで、年末時点の住宅ローン残高の0.7%が最大13年間、所得税から控除されます。2022年の改正では、環境に優しい住宅を対象にした控除条件が見直されました。

一言で言えば、

「年末の住宅ローンの残高に応じた額が、最長13年間にわたって所得税から控除される」

という税制優遇制度です。

住宅ローン控除の概要

- 控除内容: 年末時点の住宅ローン残高の0.7%が、最大13年間所得税から控除される。

- 対象となる住宅: 様々なタイプの住宅が対象であり、2022年の改正では環境に優しい住宅に対する控除条件が見直された。

住宅ローン控除の適用条件

住宅ローン控除を受けるためには、いくつかの条件を満たす必要があります。これらの条件を把握し、適用を受けるための準備をしましょう。

住宅ローン控除の基本条件

- 年収制限: 年間の合計所得が3,000万円以下であること。

- 住宅の床面積: 取得する住宅の床面積が50㎡以上で、その半分以上が居住用であること。

住宅ローンの条件

- 返済期間: 住宅ローンの返済期間が10年以上であること。

- 自己居住: 物件が自己居住用であり、床面積が50平方メートル以上であること。

特例条件

- 床面積の特例: 一部の物件では、40㎡以上50㎡未満でも住宅ローン控除の対象となる場合がある。

2022年の改正点

- 環境に優しい住宅の優遇: 2022年の改正では、環境に優しい住宅に対する控除条件が見直された。

注意点

- 所得税の還付: 年末時点でその年の所得税が控除額より少なかった場合、差額が還付されます。

- 居住要件: 控除を受けるためには、住宅を購入した年の翌年1月1日時点でその住宅に居住している必要があります。

- 住宅ローン控除の申告: 控除を受けるためには、確定申告を行う必要があります。自動で控除されるわけではないため、適用を受けたい場合は忘れずに申告しましょう。

住宅ローン控除額の計算方法・計算例

それでは実際に自分たちがどのくらい住宅ローン控除の恩恵を受けられるのかを計算していきましょう。

年末の住宅ローン残高が2,000万円の場合、控除額は

2,000万円 × 0.7% = 140,000円

となります。

住宅ローン減税・控除手続きに必要な書類

住宅ローン控除は、当然ですが申告をしなければ受けることはできません。

「入居した翌年に税務署に確定申告をすると会社員の場合は所得税から控除額分が戻り、(還付)自営業などは支払う所得税から控除額を差し引ける。」

ということですので、注意しましょう。

参考までに手続きに必要な書類も記載しておきます。

- 住民票のコピー

- 借入金の年末残高証明書

- 登記事項証明書

- 売買契約所のコピー

- 源泉徴収票

- 確定申告所A計算明細書

以上、6点のほか、本人確認書類や印鑑など、役所で一般的に必要なものを持参すればOKです。

連帯債務型の場合の住宅ローン控除

最後におまけです。

最近は共働きの夫婦も多く、一本の住宅ローンを夫婦で連帯債務型で組む方も多くなったのではないでしょうか?フラット35などでも人気の組み方です。

ということで、連帯債務型の場合の住宅ローン控除についても調べてみました。

連帯債務型の住宅ローンの場合、組む時に夫婦の割合を決めていると思います。

仮に3000万円の住宅ローンを、

夫:妻=2:1=2000万円:1000万円

で借りたとします。

その年の年末の住宅ローン残高が2400万円だった場合、

住宅ローン残高の比率も、

夫:妻=1600万円:800万円

となり、

住宅ローン控除の最大額面もそれぞれ×1%で、

夫:妻=11.2万円:5.6万円

となります。

まとめ|住宅ローン減税・控除の計算方法としくみ

ということで、ここまで住宅ローン減税のしくみや計算方法について紹介してまいりましたが、いかがだったでしょうか?

最初は難しそうにみえますが、実際にやってみるとわりとシンプルな仕組みです。

いずれにせよ10年間は恩恵を受けられるのですから、しっかり申請してお金を取り戻しましょう。

それでは。

コメント